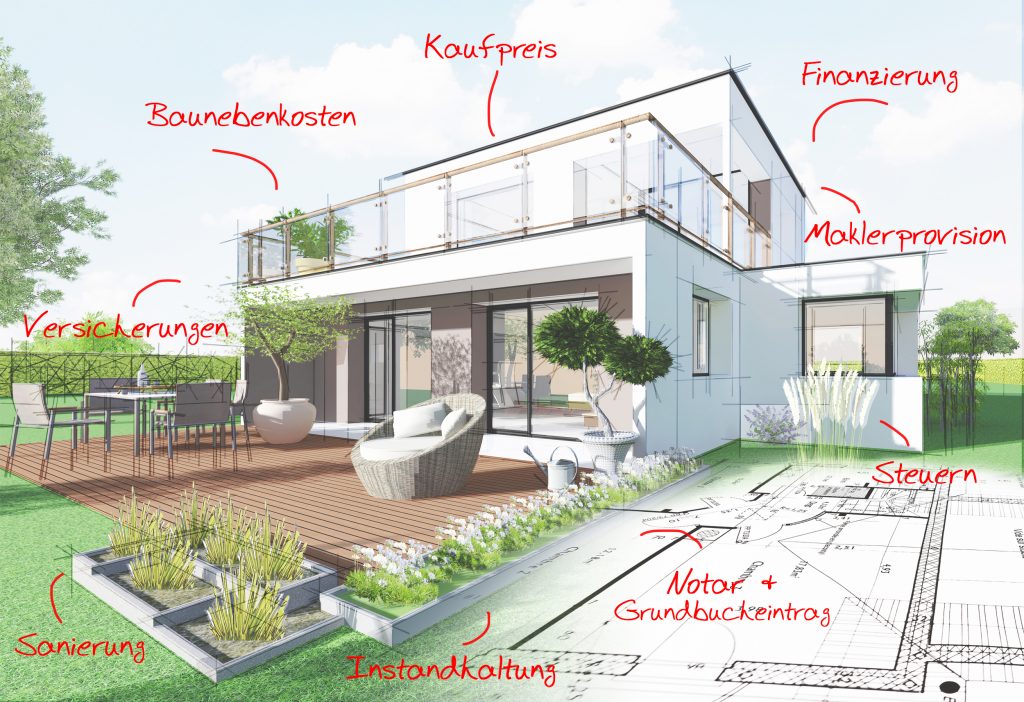

Nebenkosten beim Kauf von Haus und Wohnung

Diese Ausgaben kommen beim Immobilienerwerb auf Sie zu

Mit welchen Kosten müssen Sie rechnen, wenn Sie eine Immobilie kaufen? Neben dem Kaufpreis und der Finanzierung gibt es einige Belastungen, die auf Sie zukommen können. Wir zeigen Ihnen, welche das sind und wie viel Geld Sie für die Nebenkosten beiseitelegen müssen.

Wenn Sie sich den Traum vom Eigenheim verwirklichen und ein Haus oder eine Wohnung kaufen, ist es mit dem Bezahlen des Kaufpreises nicht getan. Rund um den Erwerb einer Immobilie fallen einige Posten an, die Sie in Ihre Planung aufnehmen sollten.

Die wichtigsten Kosten im Überblick

| Nebenkosten beim Immobilienkauf | Höhe der Kosten |

|---|---|

| Notarkosten mit Grundbucheintrag | Circa 1,5 Prozent des Kaufpreises |

| Grunderwerbsteuer | 3,5 bis 6,5 Prozent je nach Bundesland |

| Grundsteuer | Fällt jährlich an, legt die Gemeinde fest |

| Maklerprovision | Vom Käufer und Verkäufer jeweils circa 3 Prozent des Kaufpreises zuzüglich Mehrwertsteuer. (Die Höhe der Maklerprovision ist nicht gesetzlich geregelt und ist Verhandlungssache) |

| Gutachterkosten | Circa 500 bis 1.000 Euro je nach Aufwand |

| Renovierungs- und Modernisierungskosten | Hängt von den geplanten Maßnahmen ab |

| Versicherungen | Preise variieren nach Anbieter, Objektwert und Risiko |

Notar und Grundbuch

Das Beste kommt zum Schluss: Sie unterzeichnen den Kaufvertrag und nennen sich stolzer Eigentümer einer Immobilie. Alles ist offiziell und wasserdicht, wenn ein Notar Sie im Grundbuch eintragen lässt. Damit ist Ihr Kauf rechtsgültig. Das Hinzuziehen eines Notars ist in Deutschland beim Kauf eines Hauses, einer Wohnung oder eines Grundstücks Pflicht.

Die Kosten für die Dienste des Notars sind gesetzlich geregelt und für alle gleich. Zusammen mit den Gebühren für den Eintrag im Grundbuch müssen Sie mit 1,5 Prozent des Kaufpreises als Nebenkosten rechnen.

Tipp: Die Kosten für den Notar richten sich ausschließlich nach dem Kaufpreis. Sie sind nicht vom Aufwand abhängig, den dieser hat. Dementsprechend erhöhen sie sich nicht, wenn Sie beispielsweise bei Fragen beim Notar anrufen. Alle offenen Fragen sollten vor Unterschrift beantwortet sein.

Grunderwerbsteuer

Die Grunderwerbsteuer fällt einmalig an, wenn Sie eine Immobilie oder ein Grundstück kaufen. Sie bemisst sich nach dem Kaufpreis, den Sie bezahlt haben.

Die Steuer ist in den einzelnen Bundesländern unterschiedlich hoch. Besonders niedrig ist sie in Bayern und Sachsen mit 3,5 Prozent des Kaufpreises. Am höchsten ist sie mit 6,5 Prozent in Brandenburg, Nordrhein-Westfalen, Schleswig-Holstein und im Saarland.

Als neuer Eigentümer müssen Sie die Grunderwerbsteuer spätestens einen Monat nach Erhalt des Steuerbescheids vom Finanzamt bezahlen.

Tipp: Gewisse bewegliche Gegenstände aus einer Bestandsimmobilie können von der Grunderwerbsteuer befreit sein. Möglicherweise wurde im Kaufvertrag eine bestimmte Summe für Küchen, Markisen oder Möbel festgelegt. Auf diese Summe muss keine Grunderwerbsteuer gezahlt werden. Kontaktieren Sie hier im Zweifel einen Steuerexperten.

Grundsteuer

Während die Grunderwerbsteuer nur einmal beim Kauf fällig ist, muss die Grundsteuer vierteljährlich gezahlt werden. Sie ist von Gemeinde zu Gemeinde unterschiedlich hoch.

Immobilienmakler

Wird das Haus oder die Wohnung über einen Makler verkauft, verlangt dieser eine Provision. Die Höhe der Provision ist gesetzlich nicht geregelt und beträgt je nach Nachfrage und Bundesland meist zwischen drei und sechs Prozent des Kaufpreises zuzüglich Mehrwertsteuer.

Seit dem 23. Dezember 2020 greift das „Gesetz über die Verteilung der Maklerkosten bei der Vermittlung von Kaufverträgen über Wohnungen und Einfamilienhäuser“. Das Gesetz schreibt vor, dass Käufer von Immobilien künftig maximal die Hälfte der Maklerprovision übernehmen müssen.

Gutachter

Es ist nicht vorgeschrieben, einen Gutachter hinzuzuziehen. Das kann aber in vielen Fällen sinnvoll sein. Gerade beim Erwerb einer älteren Immobilie sind Sie sich vielleicht nicht sicher, wie der Zustand der Bausubstanz zu beurteilen ist. Damit Sie nicht die Katze im Sack kaufen und später vor unkalkulierbaren Kosten stehen, kann ein Gutachter das Objekt für Sie bewerten.

Auch bei einem Neubau kann ein Gutachter den Bauprozess begleiten und sie so vor Schaden bewahren. Hilfreich ist in diesem Fall auch ein Baugrundgutachten, das Ihnen einen Überblick über die geologischen Gegebenheiten des zu bebauenden Grundstücks gibt. So können Sie hohe Folgekosten schon im Vorfeld abschätzen und einkalkulieren.

Die Kosten für dessen Dienste richten sich nach dem Aufwand. Rechnen Sie aber mit mindestens 500 Euro.

Tipp: Vereinbaren Sie mit dem Verkäufer, dass der Gutachter jederzeit Zugang zur Baustelle hat und er sich ein realistisches Bild machen kann.

Versicherungen

Wenn Ihnen ein Haus oder eine Wohnung gehört, müssen Sie sich anders absichern als ein Mieter. Es bestehen Belastungen und Risiken, die Sie vorher nicht direkt betroffen haben. Über diese Versicherungen sollten Sie zumindest nachdenken:

Risiko-Lebensversicherung

Was passiert, wenn Ihnen als einem der beiden Hauptverdiener in einem Haushalt etwas zustößt und die Raten für den Immobilienkredit nicht mehr bedient werden können? Um für einen solchen Fall vorzusorgen, gibt es die Risiko-Lebensversicherung. Wenn Sie sterben, bekommt Ihre Familie einen vereinbarten Betrag von der Versicherung. Damit kann das Abzahlen des Kredits gewährleistet sein.

Rechtsschutzversicherung

Die Rechtsschutzversicherung kann sinnvoll sein, um das Risiko einer teuren Auseinandersetzung vor Gericht zu mindern. Hinweis: Für Bauherren gibt es eine spezielle Absicherung, den Bauherrenrechtsschutz. Diese Versicherung hilft bei Auseinandersetzungen, die in Verbindung mit dem Bauvorhaben stehen und die meist nicht von den bestehenden Rechtsschutzversicherungen abgedeckt werden.

Haus- und Grundbesitzerhaftpflicht

Als Eigentümer eines Grundstückes haften Sie für Unfälle auf Ihrem Grundstück oder wenn Schäden an einem anderen Gebäude durch Ihr Eigentum verursacht wurden. Deshalb empfiehlt es sich für Vermieter, eine Haus- und Grundbesitzerhaftpflicht abzuschließen. Wohnungseigentümer sollten prüfen, ob die Eigentümergemeinschaft eine solche Versicherung hat.

Ein klassisches Beispiel: Sie haben an einem Wintermorgen eine Treppe nicht rechtzeitig vom Schnee befreit, jemand rutscht aus und verletzt sich schwer. Sie sind Ihren Pflichten nicht nachgekommen und werden deshalb auf Schadenersatz verklagt. In diesem Fall kommt die Haus- und Grundbesitzerhaftpflicht für die entstandenen Kosten auf.

Schäden, die Dritten im Zuge des Neubaus Ihres Hauses zugefügt werden, deckt die Bauherren-Haftpflichtversicherung ab. Sie gilt nur für das versicherte Bauvorhaben und nur für den Zeitraum bis zur Fertigstellung des Hauses.

Wohngebäudeversicherung

Die grundlegende Versicherung für alle Hauseigentümer: Entstehen an Ihrem Haus oder Ihrer Wohnung Schäden durch Sturm, Hagel, Wasser oder Feuer, schützt Sie die Wohngebäudeversicherung. Sie kommt für die Kosten der Behebung der aktuellen Schäden und auch für Folgeschäden auf.

Elementarschadenversicherung

Für Schäden, die durch andere Wetterereignisse oder andere Umstände wie Lawinen, Erdrutsche, Erdsenkungen, Erdbeben und Vulkanausbrüche entstehen, gibt es die Elementarschadenversicherung. In Zeiten des Klimawandels und immer extremeren Wetterlagen entscheiden sich viele Eigenheimbesitzer dafür, auch die Elementarschäden abzusichern.

Hausratversicherung

Eine Hausratversicherung sollten nicht nur Immobilieneigentümer, sondern auch Mieter abschließen. Schließlich versichert sie Gegenstände in Ihrem Haushalt gegen Wasser-, Feuer- oder Sturmschäden. In einem solchen Fall können Sie beispielsweise Ihre Möbel, aber auch Kleidung und Haushaltsgeräte mit der Versicherungssumme ersetzen. Außerdem greift die Hausratversicherung in der Regel auch bei Diebstahl.

Restschuldversicherung

Ebenso wie die Risiko-Lebensversicherung greift auch die Restschuldversicherung im Falle Ihres Todes. Allerdings deckt hier die Versicherungssumme die noch abzuzahlende Darlehenssumme ab und keinen frei wählbaren Betrag.

Berufsunfähigkeitsversicherung

Beim Bau oder Kauf einer Immobilie kommen hohe monatliche Kosten auf Sie zu. Damit Probleme bei der Ratenzahlung nicht langfristig zum Verlust der Immobilie führen, ist es wichtig, das Einkommen abzusichern, um seinen finanziellen Verpflichtungen nachkommen zu können. Daher lohnt es sich, die monatliche finanzielle Belastung durch eine zusätzliche Berufsunfähigkeitsversicherung abzusichern.

Umzug

Im Vergleich zu Ihrer Finanzierungssumme sind die Kosten für den Umzug gering – und dennoch nicht zu vernachlässigen. Schließlich haben Sie in dieser Phase bereits viele Ausgaben getätigt und schwimmen in der Regel nicht in Geld. Je nach Größe Ihres Haushalts variieren die Kosten für das Umzugsunternehmen oder den Umzugswagen. Bei vielen schlagen die Umzugskosten aber mit mindestens 2.000 Euro zu Buche.

Sonderfall Hausbau

Wenn Sie ein Haus bauen, können noch weitere Kosten anfallen. Sollte Ihr neues Grundstück noch nicht erschlossen sein, kommen Ausgaben für den Anschluss an Strom, Wasser, Abwasser und Telefon hinzu. Dazu kann beispielsweise eine vom Umweltamt vorgeschriebene Bepflanzung kommen.

Außerdem sollten Sie Ihren Neubau durch die Bauherren-Haftpflicht und die Bauleistungsversicherung absichern. Die Bauherren-Haftpflicht greift, wenn sich jemand auf der Baustelle verletzt und Sie verklagt. Die Bauleistungsversicherung schützt Sie vor den finanziellen Folgen bei Schäden durch Diebstahl, Einbruch, Blitzschlag und andere Zerstörungen während der Bauzeit.

Modernisierung- und Sanierungskosten

Wenn Sie eine ältere Immobilie erwerben, fallen oft schon sofort Kosten für Renovierungen und Modernisierungen an. Diese sollten Sie ohnehin einkalkulieren und, falls möglich, schon in die Finanzierung miteinbeziehen. Darüber hinaus empfiehlt es sich, ab Einzug Rücklagen für Instandsetzungen zu bilden. Manche Schäden treten erst nach einigen Jahren zutage. Wenn Sie Rücklagen gebildet haben, trifft Sie dies nicht völlig unvorbereitet.

Beim Kauf einer Wohnung sollten Sie sich über die Rücklagen der Hausgemeinschaft informieren. Die Gemeinschaften sorgen über das Hausgeld für anfallende Kosten vor. Lassen Sie sich deshalb die Jahresabrechnung der Eigentümergemeinschaft zeigen.

So können Sie bei den Nebenkosten sparen

Der wichtigste Tipp, mit dem Sie Geld sparen können: Planen Sie richtig und realistisch, damit Sie nichts nachfinanzieren müssen. Wenn Sie unvorhergesehen und kurzfristig weitere Kredite aufnehmen müssen, kann das sehr teuer werden.

Wichtig ist auch, dass Sie keine Förderung verpassen oder ungenutzt lassen. Ihr Sparkassen- oder Bankberater wird Sie auf die Möglichkeiten hinweisen, die Ihnen vor allem die KfW bietet, beispielsweise das Baukindergeld. Aber auch Förderungen für Renovierungen, um die Energieeffizienz zu steigern, werden bezuschusst.

Unter Umständen können Sie auch die Umzugskosten steuerlich geltend machen, wenn Sie durch den Immobilienkauf einen kürzeren Weg zur Arbeit haben.

Damit müssen Sie rechnen

Die Höhe der Nebenkosten beim Immobilienkauf ist von Fall zu Fall unterschiedlich. Insgesamt sollten Sie aber mit 12 bis 15 Prozent der Kaufsumme rechnen.

Nutzen Sie unseren Rechner, um die Nebenkosten bei Ihrer Wunschimmobilie zu berechnen.

Sie haben Fragen zur Arbeitnehmersparzulage?

Sprechen Sie uns gern an.

Der Beitrag Nebenkosten beim Hauskauf erschien zuerst auf Der Sparkasseblog.

Schreibe einen Kommentar